1С:Автоматизированная банковская система

Программный продукт позволяет обеспечить задачу перехода с иностранного ПО на отечественное программное обеспечение в банках в соответствии с Указами Президента Российской Федерации № 166 от 30.03.2022 "О мерах по обеспечению технологической независимости и безопасности критической информационной инфраструктуры Российской Федерации" и №250 от 01.05.2022 "О дополнительных мерах по обеспечению информационной безопасности Российской Федерации".

ТЕХНОЛОГИЧЕСКИЕ ПРЕИМУЩЕСТВА

Решение разработано на современной технологической платформе "1С:Предприятие 8.3", которая позволяет:

-

обеспечить высокую надежность, производительность и масштабируемость системы;

-

организовать работу с системой через Интернет, в режиме тонкого клиента или веб-клиент (через обычный интернет-браузер);

-

создавать мобильные рабочие места с использованием планшетов и иных мобильных устройств;

-

настраивать интерфейс для конкретного пользователя или группы пользователей с учетом роли пользователя, его прав доступа и индивидуальных настроек;

-

работать на импортонезависимом стеке технологий с процессорами x86 и x64, ARM и ARM64, включая Байкал и Эльбрус, на СУБД PostgreSQL, Postgres Pro, Tantor SE, Pangolin и Jatoba в ОС Linux и других.

ОСНОВНЫЕ ФУНКЦИОНАЛЬНЫЕ ВОЗМОЖНОСТИ

Продукт создан на основе "1С:Бухгалтерии" версии КОРП, дополняет типовые функциональные возможности и позволяет автоматизировать работу банка начиная от CRM-системы до составления надзорной отчетности и контроля нормативов банка в соответствии с законодательством РФ и требованиями ЦБ РФ, включая: бухгалтерский и налоговый учет, формирование регламентированной отчетности, а также:

-

Расчётно-кассовое обслуживание (РКО);

-

Валютные операции;

-

Кредиты;

-

Депозиты;

-

Факторинговые операции;

-

Лизинговые операции;

-

Ценные бумаги;

-

Внебалансовые счета;

-

События после отчетной даты (СПОД);

-

Риски;

-

Финансовое закрытие: операционный день, месяц, квартал, полугодие, год;

-

Бухгалтерская и другая информация, представляемая кредитной организацией в ЦБ РФ;

-

Налоговая отчетность и раздельный учёт НДС;

-

Положения и требования 115-ФЗ;

-

Взаимодействие с БКИ;

-

Претензионно-исковая работа;

-

Обмен данными с внешними информационными системами.

В продукте реализована методология бухгалтерского и налогового учета в кредитных организациях в соответствии с Планом счетов бухгалтерского учета от 24 ноября 2022 г. № 809-П "О плане счетов бухгалтерского учета для кредитных организаций и порядке его применения", НК РФ, другими законодательными и нормативными актами, регламентирующими процессы учёта и построения отчетности кредитных организаций в Российской Федерации.

Решение "1С:Автоматизированная банковская система" ориентировано на повышение операционной эффективности и автоматизации основных процессов в банковской сфере, включая управление финансовыми операциями. Система разработана с учетом современных требований рынка и законодательства, что позволяет банкам эффективно адаптироваться к изменениям и оптимизировать свою деятельность.

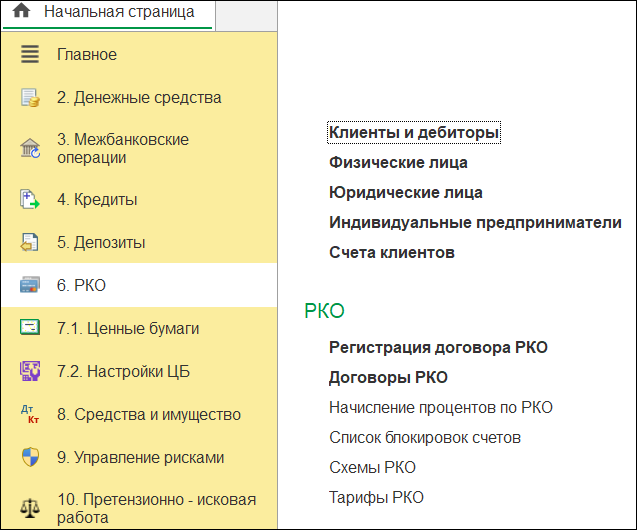

Расчетно-кассовое обслуживание (РКО)

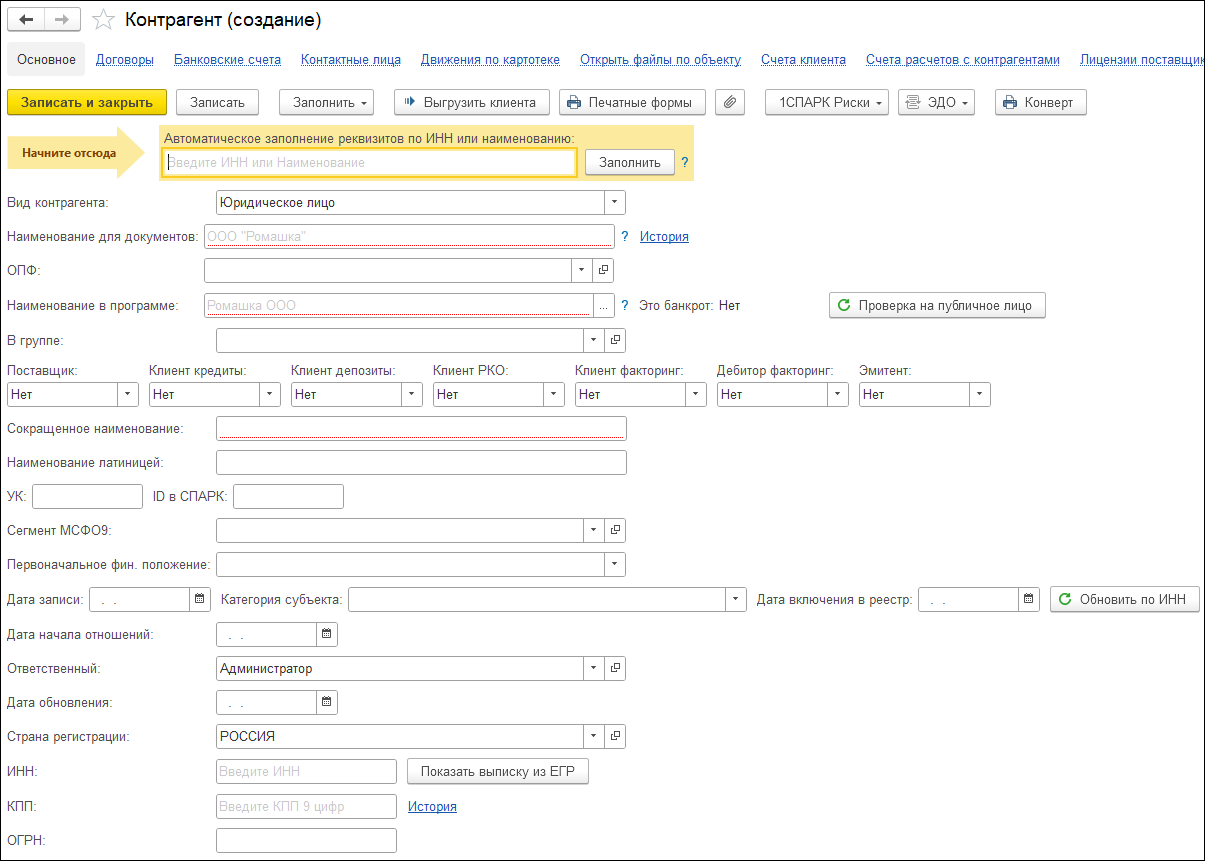

В конфигурации "1C:Автоматизированная банковская система" автоматизирован подход к учету расчетно-кассового обслуживания (РКО) для физических лиц, юридических лиц и индивидуальных предпринимателей.

Подсистема "РКО" имеет встроенный функционал программы "1С:Предприятие", помогающий определить степень надежности юридического лица с помощью сервиса "1СПАРК Риски".

Таким образом, в решении создается единая карточка Клиента, содержащая в себе информацию о договорах, банковских счетах и т.д. – более 70-ти различных характеристик.

Все эти данные Клиента используются в дальнейшем системой для учета и формирования корректной отчетности.

"1C:Автоматизированная банковская система" позволяет работать со всеми видами платежных документов Банка, в том числе с реестрами платежей и в различных форматах, таких как, Унифицированные форматы электронных банковских сообщений (УФЭБС).

Валютные операции

Решение позволяет вести учет валютных операций при обслуживании физических лиц, юридических лиц и индивидуальных предпринимателей.

В системе реализован автоматизированный учет валютных операций банка с физическими лицами как без открытия счетов, так и с использованием счетов физических лиц.

В системе реализован автоматизированный учет следующих валютных операций банка для юридических лиц:

-

Открытие и ведение счетов для обслуживания экспортно-импортных операций;

-

Операции по обслуживанию международных расчетов;

-

Конверсионные операции;

-

Депозитные операции;

-

Международное финансирование;

-

Корреспондентские отношения между кредитными организациями.

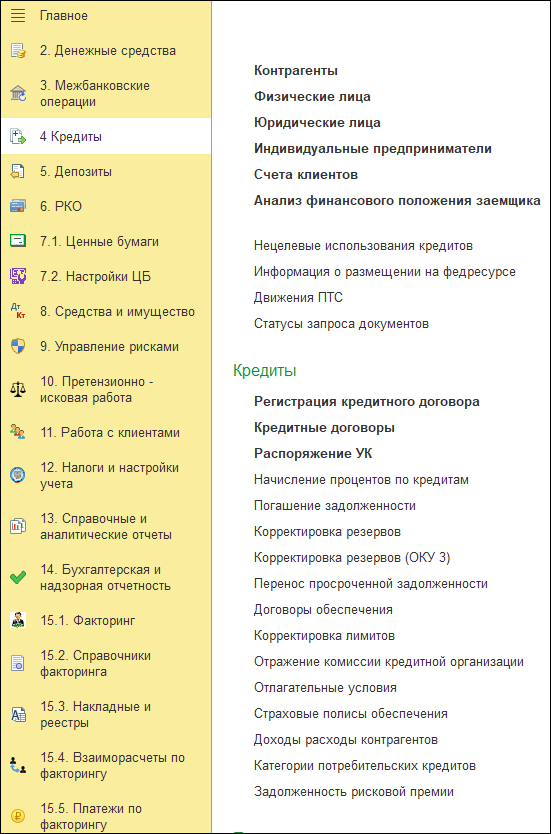

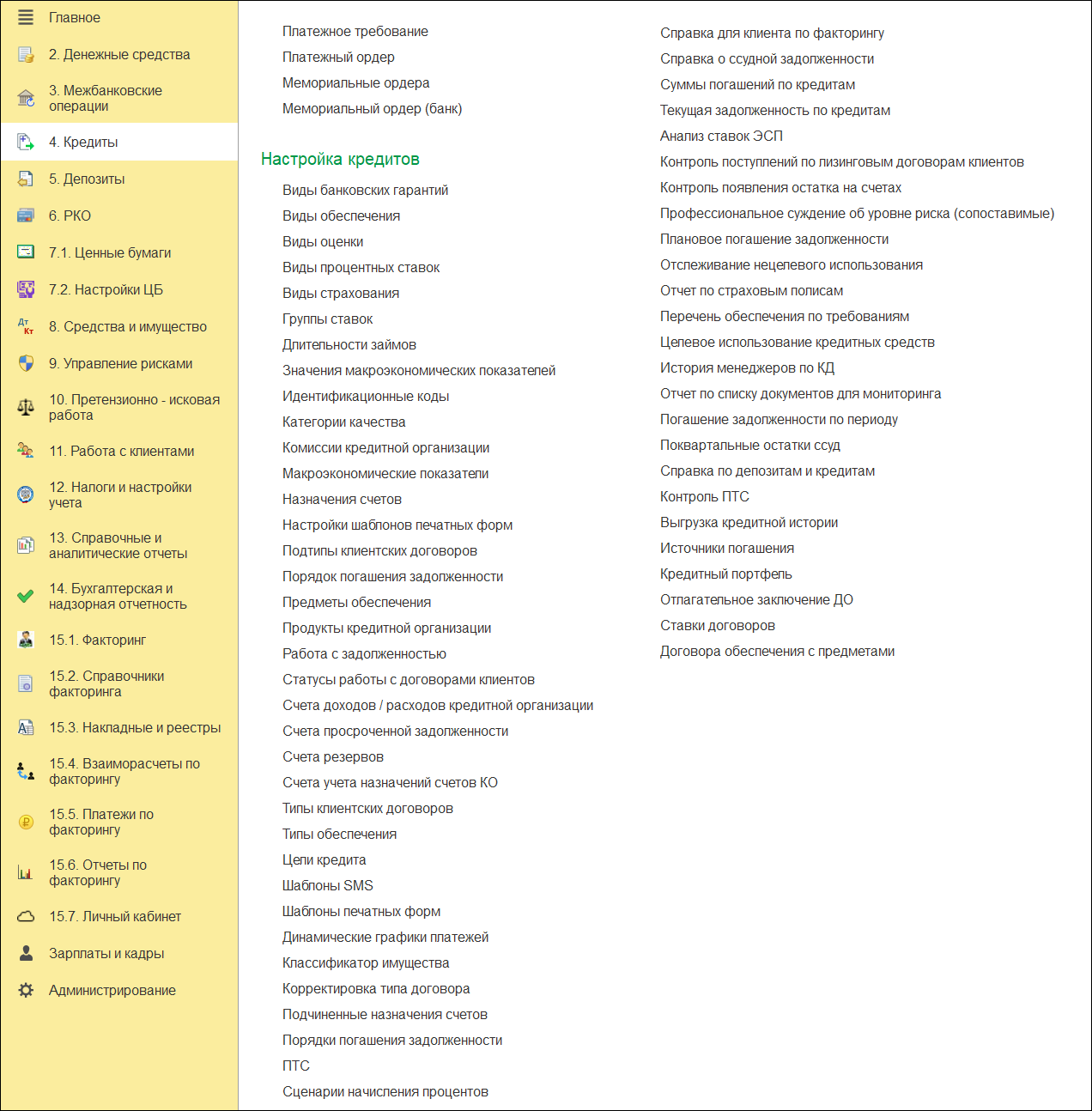

Кредитование

Кредитование юридических и физических лиц относится к активным операциям банка. Кредит – экономические отношения, возникающие между кредитором и заемщиком по поводу движения ссуженной стоимости, передаваемой во временное пользование на условиях срочности, платности и возвратности.

В программе автоматизирован подход к обработке и учету всех форм кредитования заемщиков: физических лиц, юридических лиц и индивидуальных предпринимателей.

"1C:Автоматизированная банковская система" охватывает все этапы кредитного договора – от выдачи до полного закрытия кредита с построения аналитик и кредитных отчетов, включая отчеты по просроченной задолженности и портфелям активов, анализ ставок ЭПС и расчет рисковой премии.

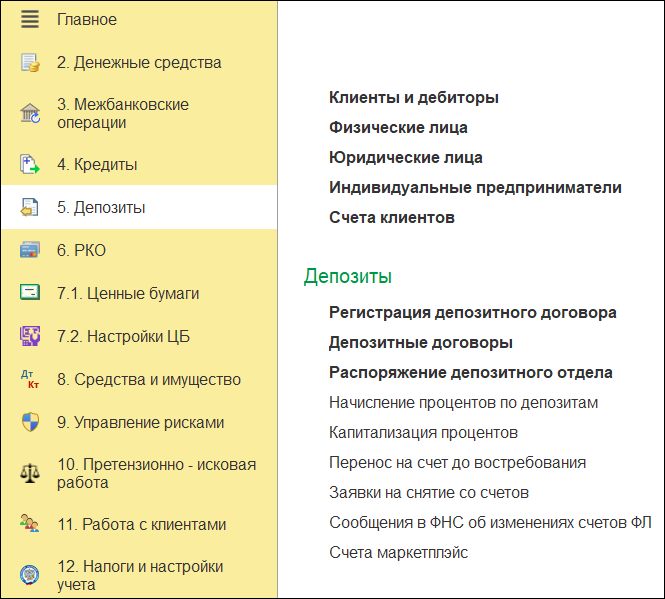

Депозиты

Депозитные операции банка – это пассивные операции, связанные с привлечением свободных средств юридических и физических лиц во вклады на определенный срок либо до востребования, а также остатков средств на расчетных и текущих счетах клиентов для использования их в качестве кредитных ресурсов и в инвестиционной деятельности.

В решении автоматизирован подход к учету депозитов физических лиц, юридических лиц и индивидуальных предпринимателей, который позволяет учитывать любые виды депозитов, например:

-

Срочные;

-

Накопительные;

-

Сберегательные;

-

До востребования.

Система включает в себя клиентские базы, подраздел для работы с депозитными договорами, расчет комиссий банка, прогнозирование капитализации и начисляемых процентов, формирование аналитической и обязательной отчетности на любом этапе, включая отправку данных в ИФНС напрямую.

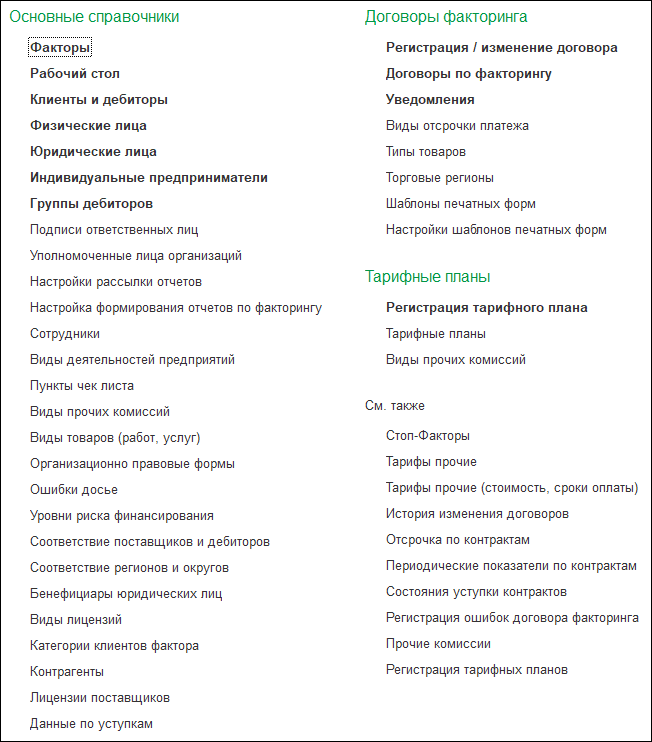

Факторинговые и лизинговые операции

В решении реализован комплексный и автоматизированный подход к учету факторинговых операций, осуществляемых банком. Эта система позволяет банкам эффективно управлять всеми аспектами факторинговой деятельности, включая обработку и учет уступаемых денежных требований, расчеты с клиентами и должниками, построение специализированных отчетов, а также контроль за выполнением условий договоров факторинга.

Дополнительно, система включает функционал для учета лизинговых операций, что позволяет банкам расширить свои финансовые услуги. Лизинг в рамках данной конфигурации обеспечивает автоматизированный процесс управления лизинговыми договорами, включая расчет лизинговых платежей, мониторинг состояния объектов лизинга и управление рисками.

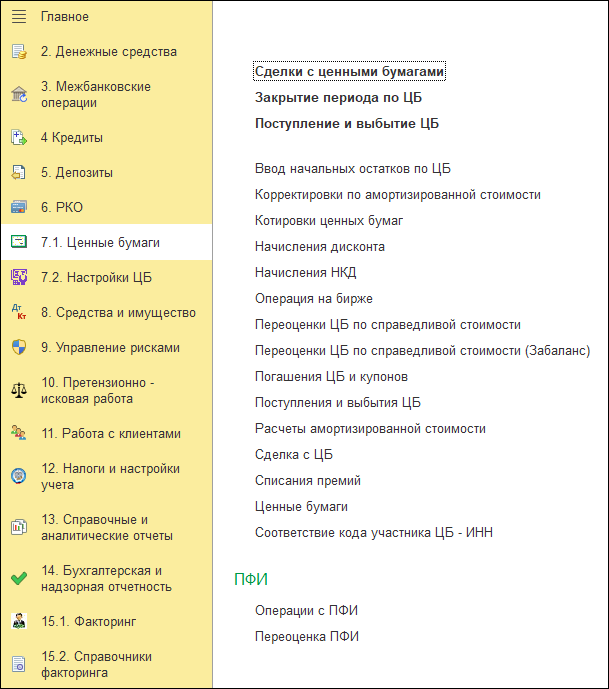

Рынок ценных бумаг

Система позволяет автоматизировать учет всех видов ценных бумаг:

-

Облигации;

-

Закладные;

-

Акции;

-

Чеки;

-

Инвестиционные паи;

-

Коносаменты;

-

Банковские сертификаты;

-

Векселя.

Внебалансовые счета

В решении в части кредитных и лизинговых операций реализована возможность формирования распоряжений для учета на внебалансовых счетах:

-

Обеспечения залога и поручительства;

-

Ценностей, передаваемых на хранение в кассу;

-

Лимитов кредитных линий.

События после отчетной даты (СПОД)

"1C:Автоматизированная банковская система" позволяет учитывать события после отчетной даты. К таким событиям относятся:

-

События, подтверждающие существовавшие на отчетную дату условий, в которых кредитная организация вела свою деятельность;

-

События, свидетельствующие о возникших после отчетной даты условий, в которых кредитная организация ведет свою деятельность.

Кредитные организации отражают корректирующие события после отчетной даты с применением критерия существенности. Такой критерий организация устанавливает самостоятельно исходя из существенности событий после отчетной даты. Эти критерии могут быть определены в абсолютной величине как для всех возможных видов событий после отчетной даты (СПОД), так и по отдельным группам и отдельным событиям.

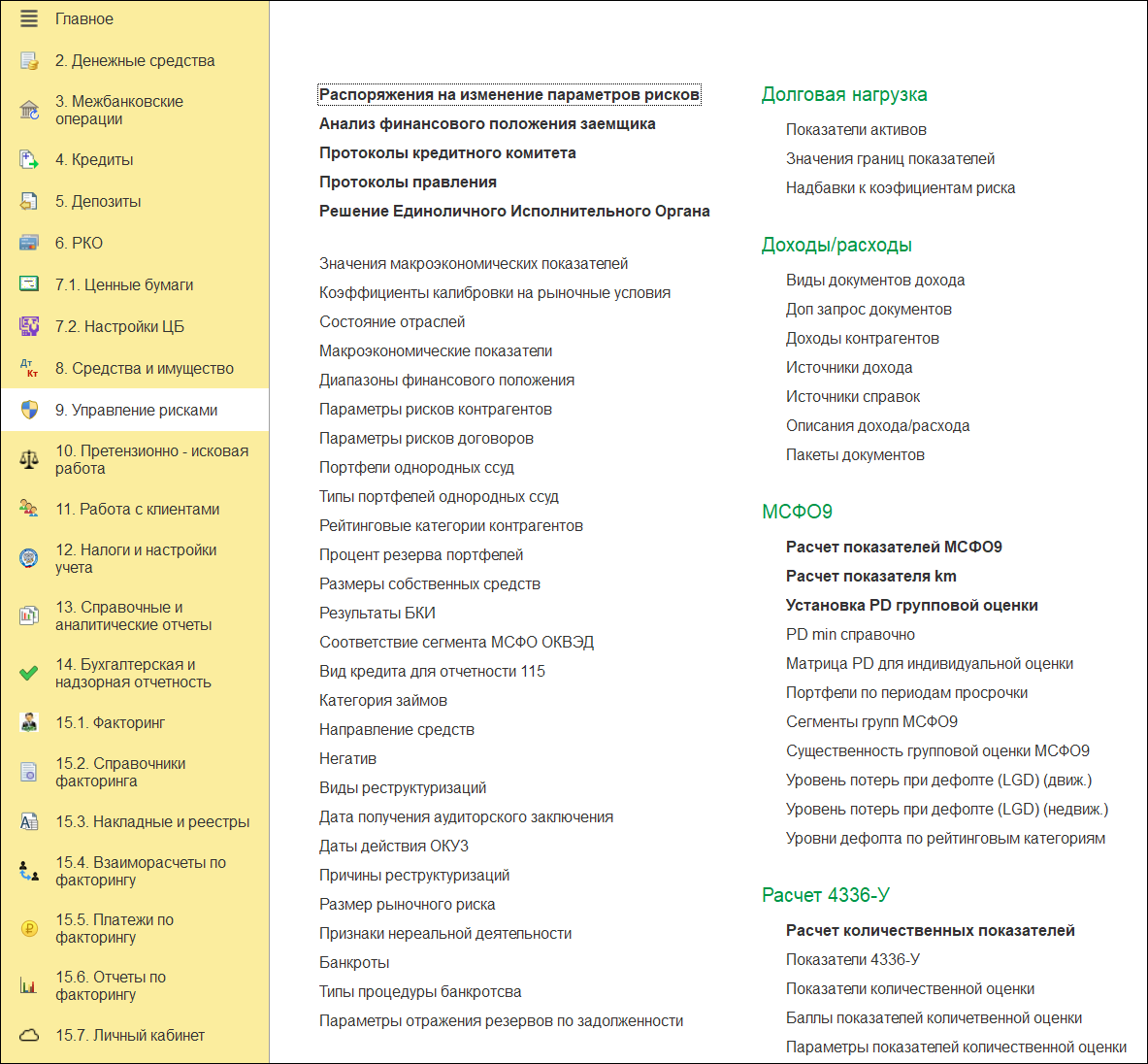

Управление рисками

Решение автоматизирует систему управления рисками кредитной организации, позволяя решать следующие задачи:

-

Выявление, оценка и агрегирование рисков, которые могут привести к потерям, влияющим на оценку достаточности капитала;

-

Оценка достаточности имеющегося капитала для покрытия рисков, принятие которых обусловлено реализацией стратегии развития кредитной организации;

-

Планирование капитала на основе всесторонней оценки рисков, тестирования устойчивости кредитной организации и требований к достаточности собственных средств.

Кредитная организация обязана регулярно (не реже одного раза в год) осуществлять оценку рисков, присущих ее деятельности, на предмет их значимости.

Финансовое закрытие

Решение содержит список проверок, необходимых для закрытия операционного дня, а также месяца и года. Процедуры закрытия операционного дня позволяют:

-

Проверить выполнение всех необходимых операций закрытия операционного дня;

-

Закрыть операционный день;

-

Отменить закрытие операционного дня;

-

Сформировать отчеты, объясняющие расчеты и отражающие результаты выполнения проверок.

Для каждого операционного дня выполняется проверка начисления резервов на возможные потери и корректности остатков на счетах аналитического учета. Реализован запрет изменений в закрытом операционном дне.

Закрытие финансового месяца и года происходит аналогично закрытию операционного дня.

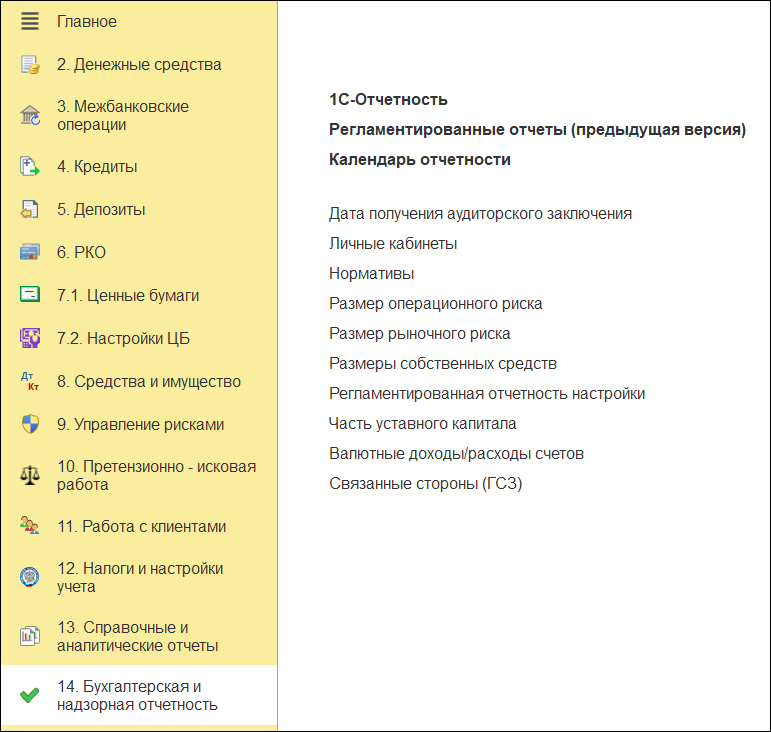

Отчетность

Система предоставляет комплексное решение для кредитных организаций по формированию и представлению бухгалтерских (финансовых) отчетов и другой информации в Центральный банк Российской Федерации (ЦБ РФ) в соответствии с нормативными требованиями.

Ключевые функции:

-

Создание отчетов в требуемом формате, без ошибок ручного ввода и затрат времени на подготовку отчетности;

-

Обеспечение подготовки отчетов в соответствии с нормативными требованиями ЦБ РФ, включая формат, структуру и содержание;

-

Выполнение автоматической валидации и верификации данных для обеспечения точности и согласованности отчетов;

-

Консолидация данных из различных источников, включая системы бухгалтерского учета, системы управления рисками и других источников данных, для предоставления полной картины финансового положения и профиля риска кредитной организации.

Соответствие 115-ФЗ

Система обеспечивает поддержку требований и стандартов, установленных Федеральным законом № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма".

Взаимодействие с НБКИ

Решение обеспечивает взаимодействие с Национальным бюро кредитных историй (НБКИ) и другими кредитными бюро для обмена информацией о заемщиках.

Ключевые функции:

-

Автоматический обмен информацией;

-

Получение кредитных историй;

-

Обмен информацией о кредитных договорах;

-

Анализ кредитной истории.

Претензионно-исковая работа

Подсистема обеспечивает эффективное управление претензиями и исковым процессом, направленным на возврат просроченной задолженности.

Модуль автоматизирует процесс учета и регистрации претензий, включая формирование и отправку соответствующих документов. Он также управляет статусом претензий и исков, с возможностью отслеживания хода дела и принятия оперативных решений. Кроме того, модуль оптимизирует работу по возврату просроченной задолженности, включая планирование и контроль мер по взысканию долгов.

Интеграция с внешними системами и государственными сервисами

Решение ориентировано на эффективную работу в типичных для банков неоднородных ландшафтах информационных систем и имеет следующие интеграционные возможности:

-

бесшовная интеграция с системами учета и управления на платформе "1С:Предприятие 8" с использованием прямого соединения, включая расшифровку до документа внешней учетной системы;

-

обмен данными с внешними учетными системами с помощью таких технологий, как веб-сервисы и ADO (ActiveX Data Objects);

-

управление мастер-данными (эталонной и централизованной нормативно-справочной информацией) группы компаний;

-

архитектура программного продукта позволяет с минимальной трудоемкостью осуществить объединение с другими учетными конфигурациями на платформе "1С:Предприятие".

"1С:Автоматизированная банковская система" содержит готовые интерфейсы подключения к внешним информационным системам, например: ОКБ, НБКИ, MOEX, НРД, Интерфакс, ЦИК, ПФР, сервисы СМЭВ, различные системы ДБО, платежная система Банка России включая КБР-Н, УФЭБС, СПФС, "Знай своего клиента" Банка России (ЗСК), ПФР, взаимодействие с ЕСИА, S.W.I.F.T, процессинговые центры, интеллектуальные систем обнаружения мошеннических операций, информационные системы управление рисками в сфере ПОД/ФТ,

Благодаря поставке решения с открытым исходным кодом можно:

-

модифицировать (кастомизировать) решение в соответствии с отраслевой и индивидуальной спецификой банка;

-

осуществлять быструю реализацию новых сервисов по мере развития бизнеса;

-

адаптировать систему к изменениям законодательства;

-

подключать к новым внешним системам;

-

собственными разработчиками или отраслевыми партнерами фирмы "1С".